从去年开始,好莱坞六大巨头经历了一系列变更、市场洗牌:迪士尼收购福克斯,稳坐首位;AT&T欲与时代华纳合并遭美国司法部反对;环球很可能成为下一次大型收购的主角,而索尼和派拉蒙一直在巨头的市场瓜分中垫底挣扎。

好莱坞六大各自有哪些重大变化,它们在2017年的票房市场表现如何?三文娱将分析好莱坞六大在2017年的系列关键数据和背后的原因。

好莱坞六大是谁?

一般所说的北美影视巨头,指的是北美地区几个大型的涉足娱乐行业多领域的多媒体集团,或者它们旗下的电影发行分销子公司。这几家公司在每年特定的市场中,各自持续占领着一个比较显著的份额,总计则能占据北美市场九成的票房收益。

北美影视巨头不仅可以指代这些媒体集团

、也可以特指该媒体集团旗下的主要电影公司

。

好莱坞六大,则是特指这些巨头中,总部设立在好莱坞附近,活跃时间从好莱坞黄金期

至今的电影公司。它们是:迪士尼、二十世纪福克斯、环球影业、华纳兄弟影业、派拉蒙电影公司和索尼影业。

这六家好莱坞巨头每年在北美票房持续占有市场80%以上的份额。它们在电影的制作和发行上也各有其特色。如迪士尼专注青少年儿童特别是动画电影的发行,二十世纪福克斯旗下的探照灯电影公司专注艺术电影,索尼影视的特长则是类型电影。

好莱坞几家巨头经历了几番更迭和替换。如在1930年代身为美国电影业8家大公司之一的雷电华电影公司,它出品了如《白雪公主》等著名影片,在1950年开始衰退。另外还有在1980~2000年左右随着美国电影业的全球化布局,而成功开拓海外市场的米高梅影业

,在90年代因为没有抓住新特效技术和动画科技的商机,而受到皮克斯和梦工厂的巨大冲击。2010年11月,米高梅公司宣布破产托管。

(source:box office mojo)

(source:box office mojo)

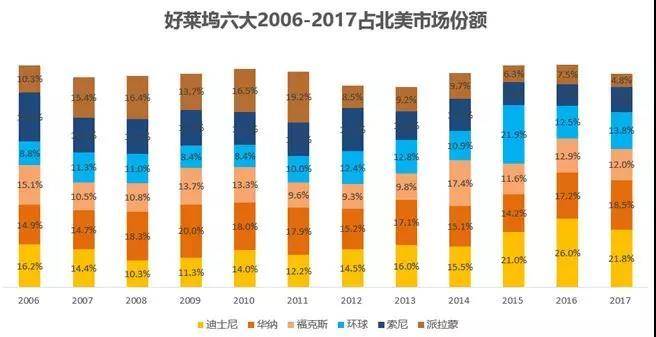

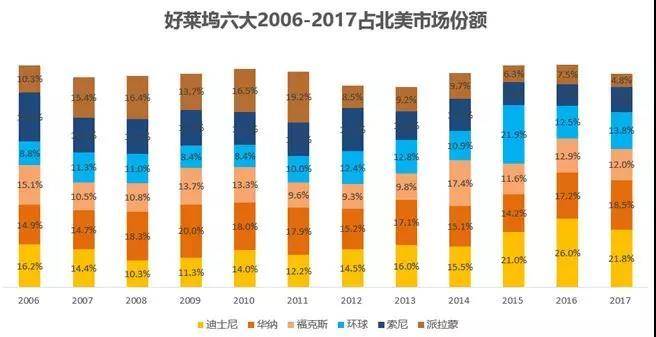

从好莱坞六大巨头过去十年占据北美市场份额的变化,可以看到一些六大变迁的基本情况:总体上来看,从2006年到2017年,好莱坞六大合计占北美总票房市场份额的80%左右,比较稳定。分个体看:

迪士尼的份额逐年攀升,在2014年及之前,份额一直在约15%左右,近两年攀升至20%以上,稳坐第一,甚至在2016年,单独迪士尼一家就占据了北美票房市场的1/4;

环球在过去十年不断攀升,在2012年以前一直都只有不到10%的份额,2015年异军突起,当年甚至打败了迪士尼,占到北美电影票房市场份额的21.9%,近两年环球的市场份额则稳定在13%左右;

华纳兄弟近十年的北美市场份额一直稳居高位,占18%左右;索尼和派拉蒙的份额则逐年下降,特别是派拉蒙,由十年前的15%左右,缩水至2017年的4.8%,在过去6年中,派拉蒙在好莱坞六大里一直居末位。

另外,除了这六大之外,狮门影业也表现突出,在2013和2014年的北美本土市场份额都能挤进前六。2017年,狮门影业份额为8%,领先于派拉蒙

。

好莱坞六大洗牌:六大变五大

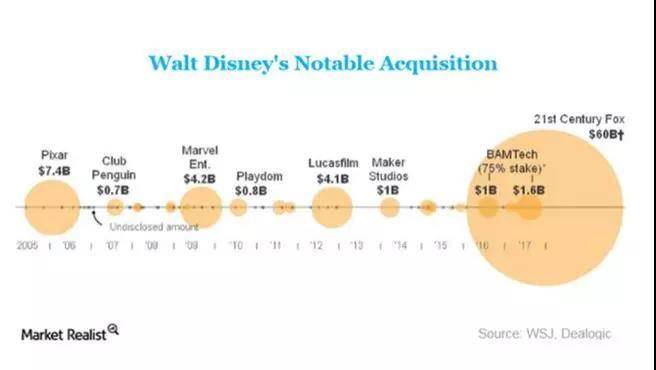

在去年年末到今年年初,这六大公司宣布多起收购合并案,多有“洗牌好莱坞”的趋势:首先是迪士尼天价收购福克斯,撼动娱乐影视业版图,让好莱坞六大变成了五大,也让迪士尼稳稳坐上了好莱坞巨擘的首把交椅。

最重磅:迪士尼收购福克斯,坐稳首位

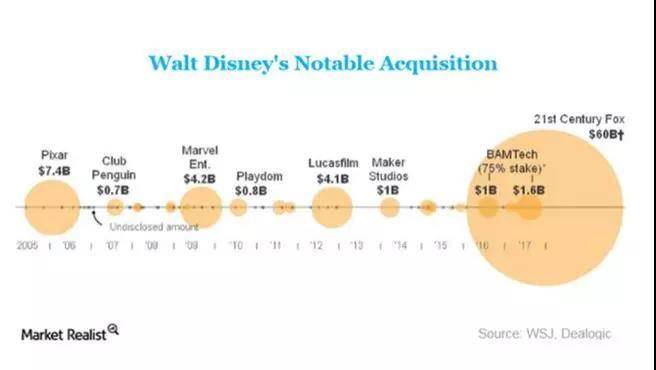

去年好莱坞收购最重磅的消息,无疑是迪士尼宣布以524亿美元的天价买下21世纪福克斯的大部分资产,具体的交易细节和业务变动之前三文娱已经在《迪士尼宣布524亿美元收购福克斯!总价将达661亿,死侍X战警阿凡达都拿下》一文中详细分析过了,也是因为这次并购,迪士尼坐稳了好莱坞的首把交椅。

为什么迪士尼要买下福克斯?简要来说,寻求更大业务版图、更多优质版权、谋求内容和发行通道的多方资源,成为迪士尼不进则退的必然选择。迪士尼虽然已经是一个庞大的娱乐帝国,拥有大量新闻、影视和娱乐业务,但是随着Netflix亚马逊等科技公司改变了用户的观看习惯,媒体行业正经历过去从未有过的翻天覆地的变化。

迪士尼的付费电视业务持续低迷,谋求更多发行通道和内容整合成为必然。迪士尼收购福克斯的业务包括有线网络业务、电影和电视工作室、流媒体在线电视Hulu的股份和国家地理在内的其他业务。X-Men、死侍、阿凡达、星球大战首部等多个IP尽收囊中。

另外,可以针对范围更广的成人用户群开展商业广告合作。迪士尼目前的有线电视网络用户主要是儿童和家庭,所以他们广告合作是比较局限的,而扩大了电视网络群之后,意味着迪士尼可以扩展自己的用户层,开展更广泛的广告合作。

根据2017年北美本土票房的统计,迪士尼2017年在北美本土票房市场份额第一

,华纳兄弟紧随其后

,而福克斯拥有大概12%的份额,在收购完成后,以2017年的北美本土票房预估,迪士尼在电影行业中的份额将膨胀至整个市场的近1/3,本来份额与迪士尼相近的华纳兄弟将难以望其项背。

最坎坷:华纳兄弟卖身遭美国司法部审查,恐违背反垄断法

这边厢好莱坞六大中间的两家顺利合并,那边AT&T

收购时代华纳

一案却并不顺利。美国司法部于去年11月上诉,希望阻止AT&T收购时代华纳。原因是担心可能触及反垄断法:这项合并案一旦成功,行业寡头很有可能形成垄断,抬高付费电视的支出、竞争对手也会跟着水涨船高,行业有可能脱离良性发展,从而阻碍在线视频的发展。

而AT&T和时代华纳则称这次属于垂直合并案例,这种合并在过去几十年都没有涉嫌垄断的先例。根据最新的消息是,根据法官的命令,AT&T和时代华纳要搜集呈案同行公司迪士尼、福克斯、维亚康姆以及发行商康卡斯特等的数据信息以佐证观点。

AT&T给出的收购时代华纳的价格是850亿美元。AT&T如果成功收购了时代华纳,无疑华纳兄弟将获得更广泛的发行网络,但是使用AT&T以外其他运营商的用户,将很有可能在收看时代华纳旗下HBO或NBA时,受到一些限制。

最期待:下一次收购合并案的主角将是环球?

在迪士尼和华纳相继参与合并收购之后,投资人和分析师们纷纷把目光投向了环球,鉴于NBC环球的母公司康卡斯特是美国最大有线电视公司、美国最大互联网服务供应商,也鉴于NBC环球在2017财年的表现和为母公司业绩所做的贡献,大家围绕的问题并不是环球会否乘势收购其他工作室,而是环球将会收购哪些工作室?

业界猜测的热门对象是狮门、还有正和CBS讨论合并的维亚康姆,如果康卡斯特真的收购了维亚康姆,那么环球影视和派拉蒙就成为一家了,好莱坞五大也将变四大;但是,也许更理性的推测,是环球将从一些小的工作室

收购起,而不着急效仿迪士尼的巨头联合。

近期环球最大的水花要数撤股东方梦了。一年半以前,康卡斯特以38亿美元收购梦工厂,后者并入NBC环球旗下,与环球影业并列。东方梦工厂主要为美国梦工厂做中国地区发行、并联合制作了《功夫熊猫》,本由康卡斯特持有45%股权。而就在最近,由华人文化为首的中方财团已全资控股东方梦工厂,将其改名为PearlStudio。

动荡不安的索尼

在这个月初,索尼影视娱乐的主席TonyVinciquerra在接受采访时说,索尼娱乐的运营已经走到了或增长或被收购的“危急存亡的关头”。Vinciquerra强调电影娱乐业的制作和发行正走向全球化,同时受到科技巨鳄公司如苹果、谷歌、Facebook和亚马逊等的威胁和影响:

“迪士尼收购21世纪福克斯大部分资产就是一个生动的案例,我预计未来几年之内,主要制片公司的行列将从六个减少到三到四个。”

他的危机感不仅停留在口头层面,就在接受采访之后的一周,索尼影视撤下了三位高管:国际频道总裁Andy Kaplan、家庭娱乐业务负责人Man Jit Singh和首席电视营销官Sheraton Kalouria,这一举措意在缓解工作室“头重脚轻”的局面,实现精简管理,但也再次引发了业界关于索尼是否会出售其影视业务的猜测。

之前索尼CEO平井一夫宣布退休,公司原CFO吉田宪一郎负责公司业务时,就有猜测说重视利润和数字的吉田很可能会对索尼影视进行一场大规模的变革,虽然2017年的《勇敢者游戏:决战丛林》和《蜘蛛侠:英雄归来》表现不错,但是《超能敢死队》和《表情奇幻冒险》(The emoji movie)的票房和口碑失利皆为索尼影视带来重创。

依旧垫底的派拉蒙

最近,如前文已述,派拉蒙的母公司维亚康姆最近正在和哥伦比亚广播公司CBS谈合并事宜,上一次这两家公司讨论合并的可行性也就在短短两年之前,那次的合并讨论失败之后,CBS和维亚康姆的股价分别下跌了6%和3%,然而这次,也许是被迪士尼收购福克斯所激发,也或者是受到了华尔街的压力,两家公司又坐下来再次讨论合并的可能性了。

在母公司维亚康姆和CBS的洽谈中,派拉蒙处于比较尴尬的位置。首先是因为派拉蒙影业近几年表现不佳,在好莱坞六大中一直垫底,管理层动荡不安,去年甚至还在市场份额中落后于狮门影业,且未获得一项奥斯卡提名;另外,CBS也有自己的影视公司,在2007年成立之后,虽然并没有很多震惊四座的成绩,但是积累了一些影片成绩。

无疑在大范围的业务上,维亚康姆和CBS是能够相互补足,构成大共同体的,但是在影视业务上,派拉蒙和CBS影视公司注定有一方要有些牺牲和妥协。

好莱坞六大在中国的表现

在2012到2016年年间,好莱坞六大共计有145部电影在中国上映。 而在中国市场上,得益于漫威宇宙的多部电影,迪士尼也成为好莱坞六大中最成功的,截止2016年,迪士尼的电影收入在中国市场上已经达到136.3亿人民币

,平均每个系列电影的票房达到4.86亿人民币

,将其他好莱坞竞争者远远抛在后面,索尼的收入只有迪士尼的约1/3。

好莱坞六大2017年的表现如何?

北美总票房的情况基本反映了本土票房增长的乏力,以及海外票房发展的迅猛之势:2017年北美本土票房比2016年下降1%,达到100.49亿美元,如果加上海外票房的话,2017年则获得全球共280亿美元票房,比2016年上涨7%。

再看六大总体的票房成绩:2017年,好莱坞六大年票房成绩总计235.4亿美元,其中北美票房90.7亿美元,海外票房总计144.7亿美元。

迪士尼在北美本土票房中拔得头筹,获得24.7亿美元票房,紧随其后的是华纳

;在海外票房中,依旧是迪士尼表现最佳,共计获得35.2亿美元,其次是环球

和华纳

,总票房来看迪士尼稳坐第一,共计获得59.7亿美元。

华纳和环球的差距并不很大,分别是49.4亿和47.1亿美元,然而,如果把迪士尼刚收购的福克斯算上的话,那么迪士尼总计获得92.5亿美元票房,远远将环球和华纳抛在后面,稳坐霸主位置。

迪士尼上线的影片并不是最多的,但它的影片平均票房

最高。2017年,迪士尼共上线8部影片,影片平均票房7.5亿美元。索尼影业上线影片最多,共有14部,然而单部影片的平均票房最低,只有不到2亿美元。

2017年的全球电影票房冠军是迪士尼的《美女与野兽》,总票房高达12.6亿美元,其次是环球的《速度与激情8》和迪士尼的《星球大战:最后的绝地武士》,分别获得总票房12.4亿和12.2亿美元。

2017年北美本土的票房冠军是6.9亿美元的《星球站:最后的绝地武士》,海外票房冠军是《速度与激情8》,获得了惊人的10.1亿美元,也是2017年唯一一部海外票房过十亿美元的影片。

高投入高票房的爆款电影是拉高厂商收入的强动力。在2017北美票房前10名中,迪士尼就占了六席。大制作大IP让迪士尼的2017年赚得盆满钵满。环球虽然在单片前10名中只有两部影片,但这两部都突破了总票房10亿美元,高票房的影片拉高了环球的总体收入,虽然福克斯2017年有四部电影居于12~20位,但是因为不敌环球的两个强拳,去年的市场份额甚至不如环球

。

好莱坞六大与中国

从资本的角度来说,2017年是中国资本在好莱坞收紧的一年。

受特朗普政府上台和十九大的影响,中美双边均在投资合作上比以往更为谨慎:万达等国内企业对好莱坞影视制作公司的多个注资项目在2017年都搁浅或停止,其中最具代表性的是中国华桦传媒与派拉蒙影业的融资协议失败。

去年年初,派拉蒙影业、中国上海电影集团和华桦传媒三方达成协议,上影集团和华桦将向派拉蒙注资10亿美元,为派拉蒙未来三年的电影制作提供25%的资金支持,华桦传媒也成为《变形金刚5:最后的骑士》的中国独家合作伙伴。然而,去年11月,派拉蒙宣布了此项注资计划夭折,这给派拉蒙无疑是雪上加霜。

从票房的角度来说,2017年的好莱坞在中国市场上仍是丰收的一年。内地2017年年度票房共计559亿元,其中进口总票房256亿元,占比48%,相较于2016年,进口票房增幅约34.7%,其中《速度与激情8》成为进口票房冠军,共获得票房26亿元,亚军《变形金刚5》获15亿元票房,十亿票房俱乐部里的其他好莱坞影片还有《加勒比海盗5》《金刚:骷髅岛》《寻梦环游记》《极限特工3》《生化危机:终章》和《神偷奶爸3》。

非好莱坞的影片《摔跤吧!爸爸》一举拿下12.99亿的票房,显示了中国观众与美国观众观影口味的差异,也昭示了非好莱坞影片在中国内地的潜力,但是十亿俱乐部的影片中,绝大部分仍然都是好莱坞影片。

本内容为作者独立观点,不代表虎嗅立场。未经允许不得转载,授权事宜请联系 hezuo@huxiu.com

如对本稿件有异议或投诉,请联系tougao@huxiu.com