大众集团战略解析:各品牌协同作战,新业务多元布局

来源:雪球App,作者: 用户9508834377,(https://xueqiu.com/9508834377/136821476)

如需原文档,请登陆未来智库 www.vzkoo.com ,搜索下载。

一、战略转型到位,平台化策略和亚太市场扩张

1.1 集团战略全面转型

1.1.1“TOGETHER Strategy 2025”重整旗鼓

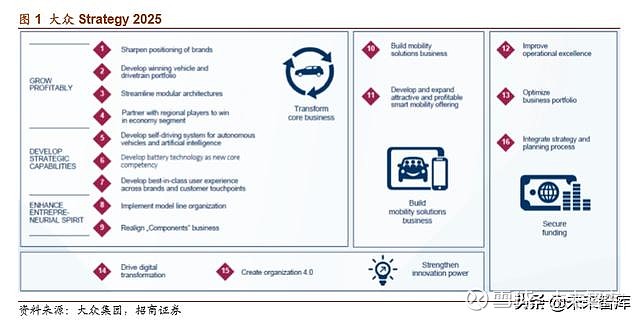

经历柴油门危机后,大众重新审视自身的业务和结构。2016 年大众启动“TOGETHER Strategy 2025”战略,目标是成为全球领先的可持续出行服务供应商。大众认为汽车 行业处在下一次创新飞跃的风口,不仅仅是汽车本身将在未来几年内发生巨大变化,出 行服务也被客户重新定义。因此,“TOGETHER Strategy 2025”战略为 大众汽车 面向 未来的变革铺平道路。该战略拥有激励客户,卓越雇主,环保、安全和诚信和有竞争力 的盈利模式四大目标。同时聚焦于核心业务转型、创造出行解决方案、强化创新文化和 确保资金充足四个要素,四个要素构成连贯的整体:核心业务和新出行解决方案业务的 转型是未来发展的基石,但只有在集团内部建立真正的创新文化,并且有充足的利润为 这一切提供资金来源,那么前两者才会取得成功。同时,大众将四个行动领域与集团层 面的 15 个关键战略举措相结合,后发展为 16 个措施,覆盖各业务领域和价值链。

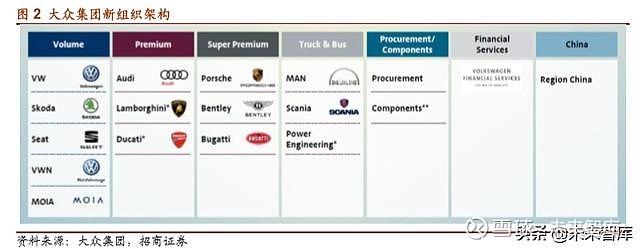

大众认识到过于复杂的集团流程导致决策缓慢和重复工作,并且阻碍其及时掌握市场趋 势和客户动向,因此,大众实施大规模集团组织架构调整,增强业务部门独立性,为大 众集团 “瘦身”。1)大众汽车集团划分为六个运营单位和中国地区,其中根据客户群 或价格区间将乘用车品牌分为 Volume、Premium、super premium 三大集团,体现了 大众以客户为中心的战略思想,不同细分市场的品牌集成能帮助大众在不损害品牌价值 的同时进一步实现研发和销售领域的协同效应。2)强化集团层面的监督、控制和协调 职能,将核心运营职能分配给各个品牌,如奥迪品牌的 CEO 负责集团销售,保时捷品 牌的 CEO 负责集团生产,集团层面专注于各品牌间在模块化、产品组合、工厂跨品牌 员工队伍、采购、汽车电子和车辆 IT 等领域的协同效应,这突出了大众“精益集团助 推强势品牌(a lean Group drives strong brands)”的理念。3)整合商用车品牌,进入资本市场,2015 年,大众将中型和重型商用车业务合并到大众卡车和巴士(Truck&Bus GmbH),从而将 MAN 和斯堪尼亚等商用车品牌集成至同一控股公司,2018 年大众卡 车和巴士更名为 TRATON GROUP,2019 年 TRATON GROUP 实施 IPO,商业车业务 的重组不仅使跨品牌的组件平台和联合采购成为可能,还将为商务车打开车联网和自动 驾驶等新领域提供更大的空间,规模经济效应将助推大众实现商用车领域全球冠军的目 标。4)重组零部件业务,自 2019 年 1 月起零部件业务成为大众汽车集团旗下的独立 公司实体,不同品牌的全球零部件业务被整合为同一系统,零部件业务部门承担开发和 生产电动汽车战略性部件的责任,包括为 MEB 平台制造各种电子元件和开发电池价值 链整体领域,该举可能进一步降低电动汽车生产成本,增强大众在电动汽车领域的竞争 优势。新的集团架构体现了 大众汽车 在不同品牌整合领域的丰富经验。

在人事管理方面,大众强化高层管理人员结构,提升其国际化水平和创业精神,为转型 打好基础。大众转变高层管理人员的结构和培养体系,2018 年大众重新调配集团近 40 个高层职位,同时以更加精确和系统的方式培养高层管理人员的技能,发起全集团近 400 名管理人员参与的职业发展计划。此外,大众还修改管理层薪酬制度,将公司价值 作为界定管理层绩效和薪酬的关键指标,从而强化集团理念和共同成就。

1.1.2“TOGETHER Strategy 2025+”战略升级

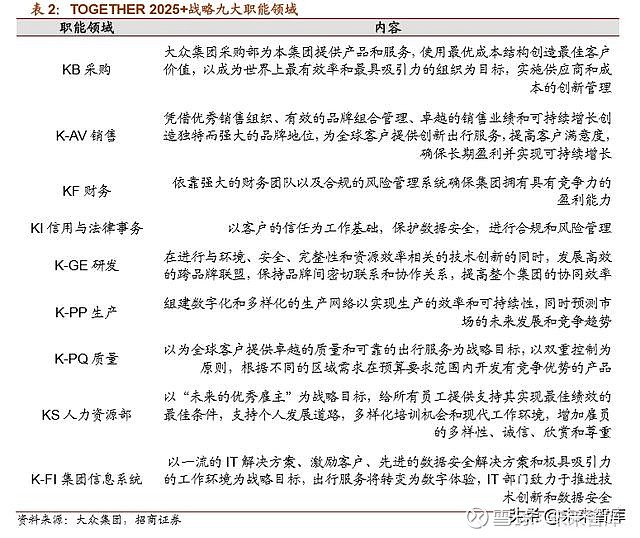

TOGETHER 2025 战略卓有成效, 2019 年大众升级集团战略,提出 TOGETHER 2025+ 战略,提出新的愿景“为后代塑造未来出行(shaping mobility-for generations to come)”。 TOGETHER 2025+战略将大众的模块目标、功能领域以及品牌和地区的细分目标协调 一致。在战略实施期间,大众将通过电动汽车、智能网联和自动驾驶,使汽车清洁、安 静、智能和安全,提供全新的驾驶体验。该战略制定了五大行动领域和九个功能领域, 五大行动领域以可量化的 KPI 为基础,涵盖了原始“TOGETHER Strategy 2025”战略 中的 16 个集团计划中的部分计划。

TOGETHER Strategy 2025+战略分品牌和区域实现创新、可持续发展和盈利能力的提 升,各品牌和区域均设定其品牌战略:

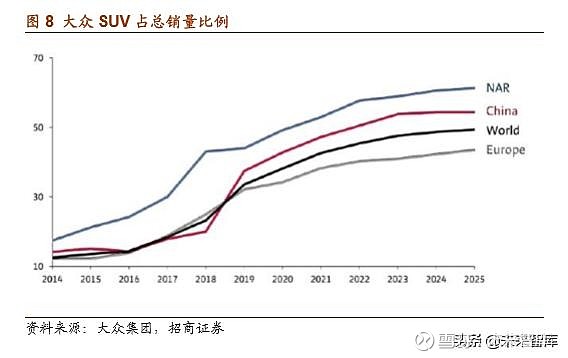

大众汽车 提出 TRANSFORM2025+战略,重塑乘用车品牌。通过其领先的批量制造商 基础,重新调整产品战略,开展第一阶段 SUV 攻势和第二阶段电气化浪潮,成为电动 汽车的全球市场领导者,率先拓展汽车新兴业务,创造更广泛的收入基础。大众将持续 进行 2015 年宣布的 SUV 攻势。截至 2018 年,紧凑型 Tiguan 已成为全球十大畅销车 之一,途锐也取得了不错的销售,高尔夫的 SUV T-Roc 在 2017 年底推出后也取得了 良好的开端,2018 年上市的 T-Cross 凭借超高的性价比和小巧紧凑的车身补充了大众汽车 SUV 产品组合,计划在 2020 年推出的 ID Crozz 是大众汽车首款全电动 SUV。大 众预计北美、南美以及中国市场的 SUV 增长尤为强劲。

奥迪逐步实施“重新定义奥迪的未来”战略。坚持发展电动汽车和智能网联,在高端市 场竞争环境中提供最强大的电动车型产品组合并在未来十年每年销售 100 万辆电动汽 车。创造开放的数字生态系统和可持续发展经营模式,到 2025,将奥迪汽车生产和使 用周期的二氧化碳排放量减少 30%。

西亚特将树立独特的竞争优势。定位于年轻群体的入门级市场,强调西亚特的品牌独特 性,使业务全球化,重新设计业务模式,打造能够快速适应环境变化的组织结构和流程, 保持在欧洲年轻群体市场的占有率,将西亚特品牌价值推向更高水平。

保时捷将实施“塑造跑车的未来”战略。在保持可持续性的同时,将品牌的历史和价值 与创新技术相结合,包括电动汽车和智能网联等技术,塑造独特的未来运动型汽车,实 现价值增长和 创新技术 的可持续发展。

斯柯达为个人出行创造创新的出行解决方案。通过开创性和可持续的产品和服务激励现 有和潜在客户,利用专业知识为未来创造最佳的出行解决方案。

大众商用车的战略重点是为客户提供世界领先的运输解决方案。大众商用车的集团目标 是成为低排放和零排放轻型商用车的领先供应商,提供综合运输解决方案,关注自动运 输技术的发展,提高客户在商业领域的盈利性。

TRATON GROUP通过跨品牌共享平台建立世界领先的商用车业务。 TRATON GROUP 整合了 Scania、MAN 和 Volkswagen Caminhõese Ônibus 等商用车品牌,在技术方面 利用共享平台上的跨品牌工作为动力传动系统的核心组件创造协同效应,以创新领导者 的身份激励客户,目标是成为商用车领域全球冠军。

大众汽车 金融服务是大众提供更好的出行产品和服务的关键。大众汽车金融服务作为经 销商和客户的合作伙伴,为不同的利益相关者履行关键职能,为客户提供具有吸引力的 产品,包括融资、租赁、保险、车队管理和智能网联服务。大众金融服务公司继续实现 业务数字化,并于 2018 年与希尔德斯海姆大学展开大数据分析领域的合作以及知识和 人才储备交流。除此之外,大众汽车金融服务还投资了其他关于人工智能和数据安全的 公司,增强大众汽车集团的数字生态系统,优化各种服务类产品,为客户提供附加价值。

大众汽车集团(中国)致力于成为中国可持续出行产品和服务的领先提供商。 大众汽车 集团一直活跃在中国市场,并成为这个全球主要市场中最大的汽车制造商。大众汽车集 团及其合作伙伴计划在 2019 年投资超过 40 亿欧元,以加快其在电动汽车、智能网联、 出行服务、研发能力、高效生产流程和新产品方面的转型步伐。

1.2 推进数字化运营提质增效

基于工业 4.0,大众集团持续推进公司的现代化和数字化运营,体现数字化转型路线图。 大众将加大对数字化项目的投资,大众汽车公司将在 2023 年及以后投资高达 40 亿欧 元的数字化项目。这些项目包括 SAP4/Hana 等尖端 IT 解决方案,特别是管理应用,高 效采购系统和新标准人力资源应用。大众将增加数字化就业岗位,至 2023 年在集团、 品牌和零部件领域创造至少 2000 个新的就业岗位。大众将加强对数字化领域人才的培 训,将有 1.6 亿欧元用于支持转型带来的培训需求,培训将针对受转型影响的职业和部 门量身定制,大众还建立了一所在线大学,通过在线平台可持续地加强学习。AGEBI+ 计划是大众职业培训中专门针对一些希望将实践经验与学位课程相结合的职业培训生, 到 2023 年,根据集体协议,他们将在 1,400 个职业培训名额中占到每年 250 个职业培 训名额。大众在数字化改革期间保障就业,提出 2029 年的统一就业保证,排除了在此 期间的强制裁员。大众制定转型期间的生产率目标,基于数字化转型,生产单位需要在 2023 年每年进一步提高 5%的生产率以保证竞争力。

大众在运营过程中通过领先的科技技术推进数字化运营,包括数字化设计、生产、销售 和数字化服务的开发,提高各环节的效率和质量。

在工业生产领域, 大众汽车 与 亚马逊 和 西门子 合作开发大众工业云。2019 年 3 月,大 众汽车宣布其与亚马逊网络服务(AWS)签订一项全球协议共同开发大众汽车工业云, 西门子作为集成合作伙伴加入合作。亚马逊提供专为生产环境而开发的物联网(IoT), 机器学习分析和计算服务,西门子将促进不同制造商的机械设备在云中高效联网。由此 大众汽车将在未来构建新型数字生产平台(DPP),集团以外的所有工厂和公司都将其 系统架构集成在此平台上,该平台将标准化和简化系统和工厂之间的数据交换。凭借其 工业云,大众汽车可实现以下优势: 1)为进一步提高生产效率和灵活性开辟新的可能,来自所有工厂的数据将帮助大众汽车更有效地实施生产计划、库存管理和物流管理,早 期发现和消除供应瓶颈和过程中断,优化工厂机器和设备的运作效率。2)有望构建全 球汽车工业生态系统,大众工业云是一个开放的平台,平台不仅可以涵盖超过 1,500 家 供应商和合作伙伴公司的全球供应链,还可供其它汽车制造商使用,从而使大众汽车、 供应商和客户都能分享数据带来的潜力。

奥迪计划在批量生产中应用机器学习。汽车设计越来越复杂,奥迪的质量标准越来越高, 在部件检查过程中,奥迪开发了可自动识别并标记钣金零件中最精细裂缝的技术,准确 度高并且在几秒钟内完成,替代了原本的目视检查和图像识别评估。该方法基于深度学 习,是一种特殊形式的机器学习,通过这个项目,奥迪在公司推广人工智能,并彻底改 变生产中的测试过程。

斯柯达成为了捷克共和国领先的 IT 公司之一。公司的一贯数字化是 2025 年战略的基 石之一,通过这一战略,斯柯达汽车公司确定了公司未来发展的核心领域。斯柯达将其 数据中心扩展为捷克共和国最大的私人计算和数据存储中心,计算能力将达到 15 petaFLOPS,相当于每秒 15 千万亿次计算操作,能够极具挑战性地进行高性能计算。 为了进一步提高能源效率,斯柯达汽车公司将利用计算机冷却系统产生的热量来加热办 公室。

数字化是西亚特的战略重点。西亚特正在推动数字化转型,通过市场上最领先的技术, 使得所有的生产活动都适应数字环境。西亚特正在开发和应用针对汽车生产的数字工具 和解决方案,使公司能够获得效率。例如,通过实施人工智能,在 Martorell 工厂中使 用协作机器人以及虚拟现实和大数据来彻底改变车辆设计和生产;有关生产过程中的数 据和信息可以在智能手表上查阅。除此之外,西亚特拥有一个生物力学实验室,通过处 理 3D 工人的肌肉骨骼特征,采用数字化的方式预防生产过程中产生的病症以及在受伤 情况下改善康复情况。

大众在里斯本建立 IT 中心,提升软件能力。2018 年,大众建立“里斯本软件开发中心” (SDC),有 300 名 IT 专家将为大众的数字生态系统和内部企业流程开发软件。其中 100 名专家将专门为 MAN Truck&Bus 的商用车部门提供基于云的服务。数字服务的软 件开发已成为 大众汽车 的核心竞争力。在此之前,大众已建立两个软件开发中心,拥有 数百名 IT 专家。

大众汽车 设计在数字化转型中不断前进。大众汽车设计公司致力于数字化工作方法,投 资了 LED 屏幕用于显示虚拟模型,减少传统设计中粘土模型的成本和时间密集型的生 产,虚拟地显示和优化设计。自 2016 年以来,物理演示模型的减少和更有针对性的使 用节省了数千万美元成本。除此之外,虚拟现实(VR)和增强现实(AR)技术使得在 全世界每个虚拟模拟站点可以对新产品进行共同开发和质量评估,全球大众汽车设计中 心之间可以进行持续而高效的沟通,为不同市场提供创意,也可以让设计人员与开发人 员能够一起工作,有利于最终产品的成熟度。

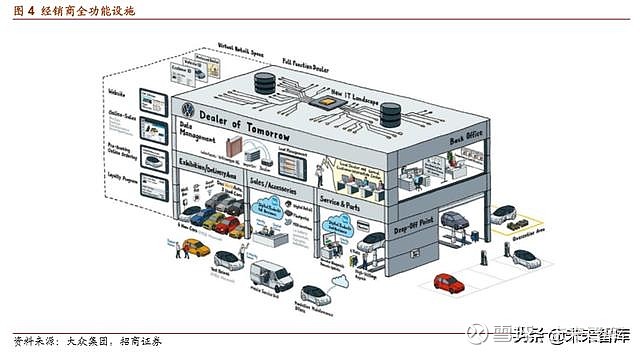

大众将销售数字化。大众将重组其销售模式,并计划于 2020 年 4 月在欧洲推出。在与 其经销商的数字化合作框架内, 大众汽车 将开发一个联合互联网平台,该平台将处理整 个采购流程,直至合同订立,包括融资,支付甚至二手车交易。客户可以从整个品牌型 号系列中进行选择,并通过在线选定的经销商完成购车。对于大众汽车,新平台将首次 提供直销的可能性; 大众品牌打算主要在软件和在线服务领域使用这种可能性。除了传 统的全功能经销商之外,还将有五种新模式,销售和服务在同一屋檐下,每个经销商将 来只需要一个全功能设施。经销商将通过与相关进口商达成协议来塑造他们的城市展厅、弹出式商店、服务工厂、二手车中心或可扩展全功能经销商,使他们的业务更加有效和 以客户为导向。

1.3 模块化战略构造大众核心优势

模块化生产为大众降低了大量的研发生产成本,提高了运营效率和品牌之间的协同作用。 为实现模块化,大众形成了统一的生产标准,实现了跨车型和品牌的零部件供应标准化, 从集中生产组织调整成模块化生产单位,如驾驶舱或前端,推动集团技术的共享并推出 “模块化手册“记录组件使用情况,以及建立集中性的数据管理中心。

模块化平台生产大众有三个主要模块化平台:MQB,适用于生产小型至中型的横向发 动机的车型;MLB,适用于生产中型和大型的前置纵向发动机的车型;MEB,适用于 生产纯电动汽车。

1.3.1 MLB 平台

真正的模块化平台始于奥迪。奥迪率先在 2007 年推出真正的模块化平台 MLB,可以生 产奥迪品牌从 B 级到 D 级的车型。A4 到 A8 可以共享 MLB 平台的动力系统和底盘技 术,而且在宾利、保时捷的 D 级车上也发挥效应。奥迪建立自己的模块化系统也是为 了将自身与大众品牌定位上进行区分,走向高端化的措施之一。奥迪只有少量几款 A 级车(奥迪 A3、TT、Q3)与大众共享平台生产。

MLB evo 平台覆盖了大众集团的高端车型。 2015 年, MLB 平台升级为 MLB evo 平台, 大众集团的途锐、奥迪 Q7、奥迪 Q8 等几款顶级 SUV 车型都基于 MLB evo 平台。大 众集团是想把 MLB evo 平台打造成集团的高端车型专属平台,与生产主流车型的 MQB 平台区分开来。

1.3.2 MQB 平台

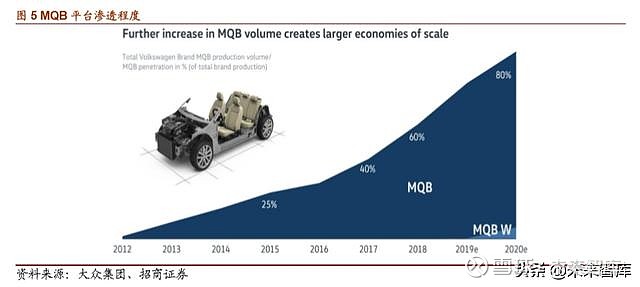

MQB 平台的诞生。MQB 作为模块化策略的扩展,使得大众乘用车、大众商用车、奥 迪、西亚特和斯柯达品牌之间的车辆能够实现高度协同性。2011 年 9 月,基于 MQB 的生产开始。2012 年,MQB 平台首次被奥迪和大众乘用车品牌用于新推出的第三代奥 迪 A3 和第七代高尔夫上。MQB 平台为大众集团节约了大量研发生产成本。

MQB 平台的兼容性很强。MQB 平台的所有车型共享相同的引擎位置, 以及前轴和脚踏 板的间距固定,确保了车前有一个统一的系统。但可以在轴距, 轮距和外形尺寸上具有 灵活性。通过调整前悬、后悬、前后轮距以及轴距,实现带宽的拓展。小到 Polo 大到 途昂均可以基于 MQB 生产,兼容性得到最大化的拓展。MQB 平台覆盖了大众、奥迪、 斯柯达、西亚特等品牌,平台具有通用性。截至 2018 年底,大众已实现了 60%的传统 型号基于 MQB 平台生产,到 2020 年预计将增加到 80%左右。

MQB 将发动机模块化,涵盖多种动力类型。作为 MQB 平台的核心,发动机模块的位 置和安装倾角是相同的,因此发动机悬置位置是固定的,发动机的规格可以系列化,发 动机和变速箱的种类大大减少。模块化的发动机可以涵盖所有动力类型。除了传统的汽 油和柴油发动机,MQB 还可以集成替代传动系统,例如天然气、混合动力或电动驱动。 高尔夫GTE、奥迪A3跑车E-TRON和PASSAT GTE是基于MQB的插电混合动力车。

MQB 平台的轻量化表现出色。MQB 将轻质材料特别是铝集成到模块中。大众开发的 电阻元件焊接技术用于将不同的材料粘结在钢上,可大大降低车身重量。例如,MQB 平台的第一款产品 A3 比其前款轻 90 公斤,最高速度为 200km/h。基于 MQB 的新 Golf 和朗逸,比前一代产品重量减轻了 100 多公斤。

1.3.3 MEB 平台

大众 MEB 平台是专为大规模生产电动汽车而设计的专属纯电动模块化平台。MEB 平 台的特点集中于高压电池(安装在车身底部以节省空间),后桥(或前桥上)的紧凑型电动驱动器,以及用于快速充电的标准 CCS 系统。它还构建了新的端到端全电动“E³ ” 架构以及“vw.OS”操作系统的基础,该操作系统可用于搭载新的数字服务和辅助系统。 因此 MEB 平台拥有更长的续航里程,提供更多的可用空间并确保实现网联化,并为未 来发展自动驾驶技术创造条件。

MEB 围绕电池包设计。与 MEB 平台不同的是,MQB 的 BEV 配备了前驱电机,异形 高压电池包位于座椅及中央通道下方,它是基于燃油车型基础上设计的架构。而 MEB 是专为电动汽车开发的技术平台,围绕位于中央的高压电池包设计,电池包不再是异形 而是像巧克力板一样的规则形状,方便增大电池容量。由于电机体积减小,乘客舱空间 变大。

大众 MEB 平台有望快速落地扩张。从产能规划来看,2022 年之前,大众 MEB 平台将 在分布于欧洲、中国和美国的八个工厂投产,其中包括一汽大众佛山工厂和上汽大众安 亭工厂,两家中国新工厂将于 2020 年投产。从产品规划来看,MEB 模块化平台具有灵 活性,适用于大众、奥迪、西亚特、斯柯达和大众商用车五大品牌,涵盖从紧凑车车型 到 SUV 和面包车车型,到 2022 年,大众、奥迪、西亚特和斯柯达四大品牌计划推出 27 款基于 MEB 平台的车型。大众品牌的 ID.3 纯电动车是基于 MEB 平台推出的第一款 电动汽车,将于 2019 年底在茨维考工厂下线。ID.3 成本与同等配置的高尔夫相当,在 德国起价低于 30,000 欧元。大众品牌还推出了多款 ID 系列概念车,将陆续进入市场。

大众 MEB 平台将显著降低电动汽车生产成本,推动电动汽车渗透大众市场。大众 MEB 平台除在大众集团内部可跨品牌使用外,还向其他制造商开放,2019 年 3 月,德国电 动汽车制造商 e.GO Mobile 成为全球首家使用 MEB 平台的外部合作伙伴。基于 MEB 生产车辆数量的扩张可进一步降低产品成本。大众预计到 2028 年,全球将有多达 2200 万辆基于电动汽车平台生产的车辆,预期将能实现较强的规模经济,进一步降低电动汽 车生产成本。

1.4 亚太市场扩张

1.4.1 中国市场 SUV 和下沉市场新动态

大众认为在电动汽车,智能互联,自动驾驶和共享出行领域,中国正在越来越多地制定 全球标准,仍将中国视为最重要的市场。在投资层面,到 2023 年, 大众汽车 及其中国 合资伙伴计划在电动汽车、自动驾驶、数字化和创新出行服务领域投资 150 亿欧元。在管理结构层面,2018 年,大众汽车集团监事会将中国管理董事会负责人的职责分配给 大众汽车集团全球管理董事会主席赫伯特迪斯,表明其对中国市场密切关注。作为中国 汽车市场的长期领导者,当前大众集团在中国市场扩张呈现以下特点,有望推动大众在 华进一步增长:

SUV 细分市场推动增长,大众持续扩大 SUV 产品策略。2019 年 1 月至 5 月大众集团 中国销量 SUV 占比已达 26%,每销售 4 辆车有一辆为 SUV,大众预计到 2020 年集团 在中国市场销量 SUV 占比将超 40%,因此大众在 SUV 细分市场仍具有增长潜力。配 合增长势头强劲的中国 SUV 市场,大众进一步丰富各品牌的 SUV 产品矩阵,2019 年 大众推出 8 款 SUV 车型,其中 5 款在中国本地生产。

大众加速推动电动汽车在华落地,扩大细分市场。2020 年大众汽车集团及其合作伙伴 将向中国市场投资 40 亿欧元,用于电动出行的金额将增加到 40%左右。计划到 2020 年在中国市场推出 30 多款 新能源车 ,其中 50%在本地生产,并推进建立大功率公共快 速充电网络,电动汽车销量达到40 万辆。到 2025年推出近40 款本地生产新能源汽车, 电动汽车销量达到 150 万辆。2020 年计划引入新能源汽车生产平台 MEB 平台。 到 2025 年,大众汽车集团中国及其合资伙伴将在电动汽车产业化领域投入超 100 亿欧元。

2018 年, 大众汽车 在华两家合资公司双双实施产能扩张,2018 年 6 月,一汽大众佛山 建造第二家工厂,佛山工厂年产能将从 30 万辆增加到 60 万辆,2018 年 10 月,上汽 大众上海安亭建造第二家工厂,计划年产能为 30 万辆,自 2020 年起,佛山和安亭两 家工厂将生产基于 MEB 平台的纯电动车及电池系统。此外,为中国客户量身定制的第 一款穿纯电动车奥迪 Q2 L e-tron 将于 2019 年上市,奥迪 e-tron 的本地生产将在 2020 年开始

大众与 江淮汽车 设立合资企业,联合助推西亚特品牌汽车进入中国市场。2017 年,大 众汽车与江淮汽车设立合资企业,面向中国价格敏感的大众市场开发电动汽车,最初合 资协议期限为 25 年。2018 年,大众中国、江淮汽车和西亚特三方设立新研发中心,开 发专为中国市场打造的电动汽车、车联网和自动驾驶技术。同时西亚特入股江淮汽车, 并将于 2021 年进入中国市场。合资企业将在三方资源的基础上开发新的 BEV 平台。 近年来西亚特品牌发展势头向好,2018 年税后利润接近 3 亿欧元,营业收入接近 100 亿欧元,创历史最高纪录,2019 年 3 月西亚特品牌宣布将与大众品牌合作开发 MEB平台的小型版本,新平台的目标是开发价格低廉的电动汽车,入门级价格低于 20,000 欧元。

大众瞄准入门级市场和首次购车客户,尝试开启新增长引擎。大众认为在中国北京或上 海等大城市以外有数百万人口的二三线城市,千人保有量仍非常低,与此同时,不断壮 大的年轻中产阶级成员拥有首次购车的需求。2015 年大众表示其正在针对入门级细分 市场上开发价格极具吸引力的产品廉价车(budget car),并投入中国市场。2019 年 2 月,大众品牌推出子品牌“捷达(JETTA)”,该子品牌面向入门级别市场的年轻首次购 车者,由一汽大众在成都工厂生产,车型系列包括一款轿车和两款 SUV,将于 2019 年 第三季度上市。捷达品牌建立独立的经销商网络,以数字展厅和线上销售等创新的形式 开展销售业务,到 2019 年底,经销商网络将发展至约 200 家。根据大众测算数据,入 门级市场占中国市场约三分之一,因此捷达品牌进入中国市场有望为大众开启新增长动 力,可能会对由中国自主品牌主导的入门级市场产生冲击。

MAN和 中国重汽 集团建立合资企业。TRATON旗下的MAN和中国重汽集团的Sinotruk 计划建立合资企业,加速中国市场 MAN 重型卡车本地化,进一步加强 TRATON 在全 球最大的重型卡车市场的地位,并计划探索动力系统、电气化、自动驾驶以及公共汽车 方面的合作,从协同效应中获益。

1.4.2 印度市场加速布局

大众预测,未来几年印度将成为全球第三大汽车市场,大众集团计划在 2019 年至 2021 年之间投资 10 亿欧元,实施“INDIA 2.0”项目,由斯柯达负责领导,在印度建立项目 中心,为印度市场的可持续增长创造合适的条件。

斯柯达在印度发展 MQB A0 平台。通过“INDIA 2.0”项目,大众和斯柯达处于优势地 位,可以有效地应对印度汽车市场的动态。在印度,斯柯达将提供顶级产品,基于本地 化的 MQB A0 平台在当地生产新产品,该平台已经达到了预计将于 2020 年在印度生效 的更严格的排放和安全标准。第一阶段,斯柯达正在开发紧凑型 MQB A0 平台,重点 是印度市场(MQB-A0-IN)。第二阶段,斯柯达将评估出口印度车辆的可能性。斯柯达 和 大众汽车 将基于该平台开发多种产品。该平台将于 2020 年开始生产 SUV。为确保计 划的型号能够最大限度地满足印度客户的要求,新产品的技术开发将主要在印度进行, 并逐步创造新的就业机会。2019 年大众集团在印度的三家公司 Volkswagen India Private Limited、 Volkswagen Group Sales India Private Limited 和 ŠKODA AUTO India Private Limited 合并,是“INDIA 2.0”项目的关键里程碑。

二、四大领域加速拓展,创新动力强劲

大众汽车集团持续增加投资新兴领域,2020~2024 年计划在电动出行和数字化领域投 入近 600 亿欧元,其中仅在电动出行方面就投资约 330 亿欧元。

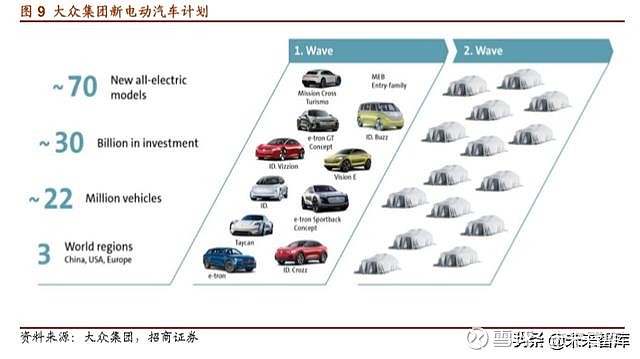

2.1 电动汽车

2017 年大众集团推出“Roadmap E”汽车电气化计划,计划到 2025 年推出 80 款电 动汽车,其中包含 50 款纯电动车和 30 款插电式混合动力车,预计未来十年将在电动车平台上生产电动汽车数量达到 1500 万辆,到 2030 年,集团将在电动汽车产业化领 域直接投资超过 200 亿欧元。最迟到 2030 年,大众汽车集团旗下品牌每种车型将推出 至少一款纯电动或混合动力版本。

2019 年 3 月大众汽车集团汽车电气化计划全面加速,大众计划到 2028 年推出 70 款纯 电动车型,而不是原计划的 50 款,同时预计未来十年在电动车平台上生产的车辆数量 从 1500 万辆增至 2200 万辆。到 2023 年,大众将在电动汽车领域的投资超过 300 亿 欧元。目标是到 2025 年将车辆整个生命周期内的二氧化碳排放量与 2015 年相比减少 30%。到 2030 年,集团产品组合中电动汽车占比将超过 40%。

2019 年 11 月大众再次提高电动化目标,在美国建设电动车工厂。2019 年 11 月集团宣 布计划到 2029 年向市场推出多达 75 种全电动车型以及约 60 种混合动力汽车。预计电 动汽车的数量将增加到约 2600 万辆,其中约 2000 万辆电动汽车将基于 MEB 平台,剩 余的 600 万辆汽车中的大多数将基于高性能平台(PPE)。大众还计划在 2029 年之前 销售近 600 万辆混合动力汽车。大众投资 8 亿美元,开始建设美国电动车工厂,预计 2022 年开始生产,Chattanooga 工厂将成为大众在北美 MEB 电动车装配基地。

2.1.1 各品牌的电动汽车发展

大众汽车 推出全新电动车型 ID。ID 系列是首款基于 MEB 的电动汽车系列,也是第一 辆全功能的电动汽车。2019 年生产、2020 年上市销售的第一批 ID 系列产品 ID.3,是 一款四门紧凑型轿车,将提供三种电池尺寸选项,基本型号的可用电量为 45 kWh,最 大续航里程为 330 公里(根据 WLTP) ,价格低于 30,000 欧元,58 kWh 的续航里程达 到了 420 km(根据 WLTP), 77 kWh 的续航里程可达 550 公里。ID.3 推出后大众将推 出更多 ID 系列产品,包括 ID.CROZZ,ID.VIZZION 和 ID.ROOMZZ。

奥迪推出首款纯电动 SUV e-tron。2018 年,奥迪推出该品牌首款可供日常使用的纯电 动 SUV e-tron。e-tron 配备可重复使用和高安全性的电池,同时搭载最高水平的奥迪信 息娱乐系统和驾驶员辅助系统。除此之外,客户可以通过 亚马逊 家庭服务享受独家家庭 充电安装的便利,以及由 Electrify America 提供的免费 1000 千瓦时的电量。E-tron 的推出满足了高端客户对奥迪电动汽车的期望,是奥迪迈向电气化的重要步骤。到 2025 年,奥迪产品组合将包括 30 多款电动车,其中 20 款为纯电动汽车。在大众集团内部, 奥迪品牌承担燃料电池技术研发领域的主导作用。奥迪在燃料电池领域已有近 20 年的 技术积累,2016 年奥迪推出 h-tron quattro 概念车证明了其在燃料电池驱动系统方面的 技术能力。2018 年奥迪宣布与现代合作开发燃料电池技术。两家公司计划交叉许可专 利并授予对非竞争性组件的访问权限。奥迪计划自 2020 年开始推出首款小批量生产燃 料电池车型,该款车型为运动型 SUV。奥迪与现代的专利交叉许可协议将推动该目标 的实现。大众认为在 2020 年代中期之前燃料电池技术无法实现价格经济性和工业规模, 可再生能源制氢以及基础设施的建立是未来市场成功的关键。

保时捷在电动汽车领域处于领先。跑车制造商保时捷正在系统地扩展其在电动汽车领域 的产品。保时捷首款纯电动跑车 Taycan 计划于 2019 年 9 月亮相,标志着保时捷进入 了电气化新时代。其下一个衍生产品 Cross Turismo 也将在 2029 年之前发布。新一代 Macan紧凑型SUV也将采用电动驱动,使其成为保时捷第二款纯电池供电的车型系列。 到 2022 年,保时捷计划将在电动汽车领域投入 60 亿欧元,发展电动化。到 2025 年, 保时捷预计其产品系列的一半销售额将是电动车型或部分电动插电式混合动力车型。保 时捷、奥迪与戴姆勒等公司共同建立合资公司 IONITY。IONITY 公司旨在为欧洲的电 动汽车建立一个广泛而可靠的高功率充电网络(HPC),使舒适的长途旅行成为现实。 截至 2019 年 5 月底 100 个 HPC 已建设完成。到 2020 年, IONITY 计划在欧洲建立 400 个 HPC。

TRATON 和日野确立电动汽车领域战略伙伴关系。2018 年,TRATON 和日野商讨确定 两项战略措施,联合开展电动汽车业务和建立采购合资企业的计划。斯堪尼亚专注于燃 料电池汽车战略。与运输运营商 Citram Aquitaine 合作,尝试用酿酒厂产生的葡萄渣开 发生物燃料,为斯堪尼亚的 Interlink LD Euro 6 巴士提供动力;与全球乳制品公司合作 在斯堪尼亚卡车队中使用油菜籽甲酯(RME)生物燃料,并合作探究氢化植物油(HVO) 和乙醇的燃料可替代性;在 2018 年的商用车交易会 IAA 上,首次推出了由液化天然气 (LNG)驱动的长途客车;在巴西与世界上最大的供水和排污公司 Sabesp 合作在重型 卡车上使用沼气作为替代燃料的项目。MAN 推出电动卡车概念车 CitE。CitE 是一款电 动城市卡车,为城市内部配送运输而设计,里程为 100 公里足以满足城市的交通运输需 求,配备 360 度摄像系统,提供最大程度的安全性并消除危险的盲点。

西亚特将推出六款电动汽车,开发电动汽车新平台。直至 2021 年初,西亚特将推出六 款电动和插电式混合动力汽车。Mii 和 el-Born 的电动版将是该品牌的前两款纯电动车 型,而新一代Leon和Tarraco将提供插电式混合动力版。此外,CUPRA Leon和CUPRA Formentor 也将提供插电式混合动力车型。西亚特将与 大众汽车 合作开发新的车辆平台, 是 MEB 的小型版本,包括有多辆尺寸约为 4 米的车型。新平台的目标是开发价格低廉 的电动汽车,入门级价格低于 2 万欧元。

斯柯达展示电动汽车子品牌 iV 并首次推出两款电动汽车。2019 年 5 月,斯柯达展示了 纯电动汽车 ŠKODACICTIGOeiV 和插电式混动汽车 ŠKODAPERERBiV,标志着斯柯 达进入了电动汽车时代。

增强与福特的合作。福特将从 2023 年开始使用 大众汽车 的电动汽车架构 MEB,在欧洲 为欧洲客户设计和制造至少一款大容量全电动汽车。福特和大众将从 2022 年开始在选 定的全球市场为每个品牌开发商用货车和中型皮卡,分担开发成本以产生重大协同效应。

2.1.2 大众电池战略

电池战略是发展电动汽车的关键组成部分。截至 2028 年,大众预计全球交付 2200 万 辆电动汽车。大众预计仅在欧洲和亚洲对电池的需求将增加到每年 300 GWh 以上,电 池将成为电动汽车价值的重要组成部分和核心竞争力。大众不仅希望为客户提供最好的 电动车,而且还以具有竞争力的价格提供。因此大众将大力发展上游电池产业,包括研 发、生产、处置和回收,并将电池生产区域化。

大众分多阶段实行电池战略。第一阶段,与成熟的电池供应商建立战略伙伴关系。截至 2019 年,大众与 SKI, LG Chem 和 宁德时代 建立长期合作伙伴关系,既保证电池的供 应,又为大众的电池产业提供必要的技术支持。第二阶段,研究、开发和生产锂离子电 池。大众已经在萨尔茨吉特卓越中心(CoE)展开对集团所有电池的开发和采购质量保 证,并于 2019 年下半年开始试生产。第三阶段,与合作伙伴建立超级工厂(gigafactory)。 对电芯生产的投资是高度资本密集型的,因此与合作伙伴的关系尤为重要。第四阶段, 发展锂离子电池和固态电池。大众在欧洲建立锂离子电池和固态电池的电池生产设施。 大众向美国领先地固态电池技术公司 QuantumScape 投资 1 亿美元,并与其组建一家 合资企业以实现工业级固态电池的生产。

原材料供应是电池战略成功的关键。大众与 赣锋锂业 达成为期 10 年的协议。该协议保 证了锂电池的主要原材料的供应,除此之外,大众正在与其他提供商进一步谈判。大众 系统地减少钴在电池中的份额并致力于开发无钴电池。这也将减少需要采购钴的数量, 在未来三到五年内,这一份额将从目前的 12%至 14%(阴极中的重量比例)降至 5%。

大众与其他欧洲合作伙伴合作组建了“欧洲电池联盟”(EBU),推动整个欧洲的电池 研究。大众向 Northvolt 投资 9 亿欧元用于联合电池活动。在大众和瑞典电池制造商 Northvolt 的领导下,联合研究活动将集中在电池的整个价值链,从原材料到电池技术 再到回收。主要目标是建立更全面的专业知识,以支持电池生产的工业化。2019 年大 众与 Northvolt 合资企业(50:50)进行电池生产,生产计划于 2023 年底/ 2024 年初开 始,最初的年产量为 16 GWh。

奥迪与优美科在闭环电池回收领域的合作。奥迪和优美科正在开发一种可以反复使用的 高压电池组件的闭环,确定了钴、镍和铜等电池组件的可能回收率,在实验室测试中, 超过 95%的这些元素可以回收和再利用。电池回收是可持续电动交通的关键因素,也 是大众电池战略的重要部分。

2.2 智能互联

大众品牌作为大众集团的核心品牌,正在带头加速向软件驱动型出行服务提供商转变。 大众汽车 认为汽车将发展成为物联网的中心枢纽,软件及相关服务将在未来深刻影响汽 车行业的分化。因此,在管理结构方面大众汽车突出软件开发的战略地位, 2019 年 2 月大众汽车品牌管理委员会创建 “数字汽车和服务(Digital Car & Services)”部门, 从而成为第一家将硬件和软件开发职能独立的汽车制造商,强化了品牌和集团内部的软 件开发活动。此外,大众品牌计划在 2025 年前在数字化领域投入约 35 亿欧元。具体 而言,当前大众汽车正在整合内外部资源开发“两云”,预期未来将使大众集团整体受益:

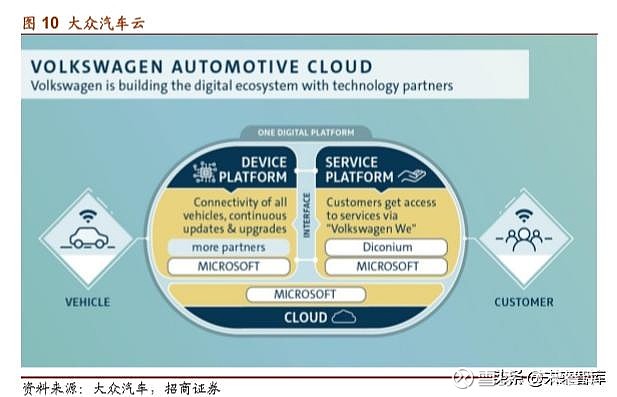

在车辆网联领域,大众品牌与微软、diconium、WirelessCar 等合作伙伴共同开发基 于 大众汽车 云的数字生态系统,未来推广至全球其他大众汽车集团品牌。2018 年 9 月大众品牌与微软宣布建立战略合作伙伴关系,大众核心品牌汽车的所有车辆服务,以及 集团范围内基于云的平台(One Digital platform, ODP),都将建立在微软 Azure 云平台 以及 Azure IoT Edge 之上。大众汽车云将成为大众数字生态系统的技术支柱,为网联 车辆和数字增值服务奠定基础。2018 年 11 月,大众收购德国数字产品和服务专家 diconium 49%的股份,双方基于大众汽车云共同开发大众汽车的商业模式和数字增值 服务。大众与 diconium 共同开发全球在线销售平台,大众汽车客户可通过该平台购买 和管理所有即将推出的“We”服务和联网汽车的按需功能。2018 年 12 月,大众从沃 尔沃手中收购瑞典远程信息处理专家“WirelessCar”的多数股权,WirelessCar 作为第 三家技术合作伙伴,将在车辆操作系统和基于云的平台之间实现安全和稳定的数据交换, 并为车辆中的未来软件架构提供必要的基础。大众汽车通过与技术公司的合作正在整合 其在车辆网联化领域的资源,构建未来新型的数字商业模式。

2019 年 6 月 大众汽车 组建“Car.Software”部门,为集团各部门开发车载操作系统 “vw.os”和大众汽车云。到 2025 年该部门将聚集 5000 多名数字专家,在操作系统 和网联、智能车身和座舱、自动驾驶、车辆和能量性能、以及服务平台和出行服务五大 领域开展研发活动,汽车软件开发的研发份额将从当前的不足 10%增加到至少 60%。 未来所有车辆都将使用包含车载操作系统“vw.os”和大众汽车云的统一软件平台,从 而帮助大众在软件领域实现规模经济。ID.3 将作为基于该软件平台的第一款车将在 2020 年上市。

此外,大众集团的其他品牌也在实施其在智能互联领域的战略,大众集团在该领域有望 树立其核心竞争优势。

Car.Software organization 成为独立的业务部门,汽车软件开发的内部份额。从 2020 年 1 月 1 日开始 Car.Software organization 将作为一个独立的业务部门运作,作为集团 公司,Car.Software organization 将集中在集团内为汽车软件和数字生态系统开发软件 的联营公司和子公司。大众汽车集团努力扩展 Car.Software organization,除了整合联 营公司和子公司外,还将从大众乘用车,奥迪和保时捷品牌中吸引熟练的专业人员,以 转移到 Car.Software organization。最初大约 3,000 位数字专家加入此部门,预计到 2025 年 Car.Software organization 将有 10,000 多名数字专家,该组织将在五个领域开 发跨品牌软件:互联汽车和设备平台,智能车身和驾驶舱,自动驾驶,车辆运动与能源 以及数字商务与出行服务。从长远来看,大众将利用集团内部“软件品牌”的目标愿景 和自己的品牌设计来追求 Car.Software organization 的进一步发展。大众汽车公司的目 标是到 2025 年将汽车软件开发的内部份额提高到 60%以上(2019 年不足 10%)。

2.3 自动驾驶

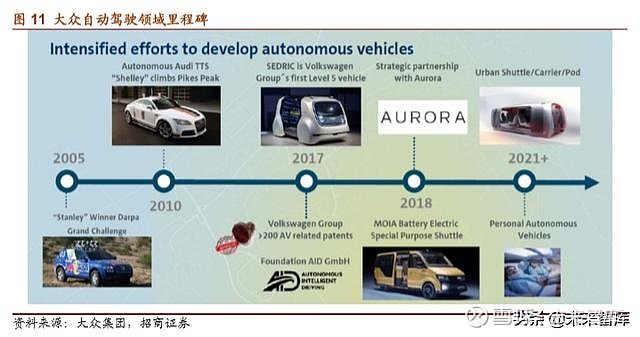

在集团层面,大众汽车集团在其未来计划“TOGETHER Strategy 2025”中确定了成 为自动驾驶全球领导者的目标,加快在这一领域的创新步伐。大众汽车集团已在自动驾 驶领域拥有多年技术积累。2017 年大众集团推出 5 级全自动驾驶概念车 SEDRIC, SEDRIC 基于 MEB 平台打造,已没有方向盘和踏板,将成为未来多样化车型系列的平 台,自 2021 年开始运行。2018 年大众集团与美国自动驾驶技术公司 Aurora 达成合作 开发应用于移动即服务(MaaS)的自动驾驶电动车。

奥迪品牌是大众集团自动驾驶技术领域的开拓者。2017 年,奥迪设立子公司 Autonomous Intelligent Driving,为整个集团的品牌和车辆开发自动驾驶技术。奥迪与 视觉计算技术专家 NVIDIA 和 Mobileye 合作开发自动驾驶技术,奥迪 Q7、A4 等车型 搭载 NVIDIA 和 Mobileye 提供的芯片和摄像头。2017 年奥迪推出第一款 3 级自动驾驶 量产车奥迪 A8,从而在自动驾驶领域获得领先地位。奥迪 A8 可在高速公路上以每小 时 60 公里的速度自动驾驶,应对交通拥堵和缓慢行驶路况,驾驶员可以将他或她的手 从方向盘上移开,在此期间甚至可以做其他事情。奥迪 A8 搭载一个拥有超过 20 个传 感器的数据处理器网络,其分布于汽车周身并扫描路况环境。奥迪 A8 同时搭载中央驾 驶辅助控制器(zFAS),该部件是汽车自动驾驶的“大脑”,可对收集到的环境数据进 行分析和处理,并对汽车下达命令采取相应的自动驾驶路线。zFAS 搭载了由 NVIDIA 提供的 Tegra K1 处理器和 Mobileye 提供的图像处理芯片。2017 年奥迪还推出了 5 级 自动驾驶概念车 Audi A8 Aicon。在中国市场,奥迪已经在一些城市拥有四级高速自动 驾驶的试驾许可证。

此外, 大众汽车 等其他品牌也在推进自动驾驶技术发展。大众汽车与 Mobileye 合作为 自动驾驶开发“超导航数据(super navigation data)”。未来的大众车型将使用 Mobileye 提供的基于摄像头和本地化技术的 Road Experience Managemen(REM)系统,该系统使用众包技术(收集来自大量汽车的数据)生成实时数据,实现精确定位并获取高清 轨道数据,以持续改进高清导航地图的精确定位能力,大众汽车凭借其车辆规模能够更 有效地利用数据改进地图,从而推动自动驾驶技术的进一步发展。大众汽车,Mobileye 和 Champion Motors 将在以色列投资并部署首个电动汽车自动驾驶服务。将以“以色 列新出行(New Mobility in Israel) ”项目作为全球测试站点,用于测试和引入使用自动 驾驶电动汽车的移动即服务模式(MaaS)。该项目将于 2019 年初开始,并在 2022 年 前实现商业化。“以色列的新出行”将分阶段推出,并将规模从几十辆扩展至数百辆自 动驾驶电动车。大众汽车品牌也加入了百度自动驾驶技术平台 Apollo。

与福特成立合资公司,实现规模效应。 大众汽车 将与福特一起投资自动驾驶平台公司 Argo AI(估值超过 70 亿美元),双方拥有同等的股份,大众汽车和 福特汽车 合计拥有 大部分股份。其余的将用作 Argo AI 员工的激励池。通过捆绑,两家汽车制造商都可以 将 Argo AI 的自动驾驶系统独立集成到自己的车辆中,从而实现巨大的全球规模。

大众集团在商用车领域的自动驾驶发展。斯堪尼亚和北欧国家最大的公共交通运营商 Nobina 计划开始自动驾驶公交车试验。自动公交车的交通和控制系统将由 Scania 和 共同管理,试运行计划于 2020 年开始在斯德哥尔摩地区的常规路线上开展。 大众汽车 提出自动驾驶电动货车概念 POD。在未来,服务提供商和零售行业将会变得可移动, “商业即服务”是大众汽车推出的商用车新商业模式,咖啡馆、医疗机构和商店将会变 得可移动。大众不会自行运行这些 POD,而是各种规模的企业来经营 POD。

2.4 共享出行

大众集团加速进入共享出行市场,抢占市场份额。大众认为在世界主要城市地区,从拥 有车辆到共享车辆以及按需出行的趋势越来越显著,因此创建新的出行服务是大众 “TOGETHER Strategy 2025”战略的组成部分之一。大众期望能在该市场获得领先的 市场地位,目标是到 2025 年通过共享出行服务业务取得数十亿的营业收入,使该业务 成为传统汽车业务之外的第二支柱。

投资以色列网约车应用程序 Gett 是大众集团在在该领域迈出的第一步。2016 年,大众 集团向全球网约车服务提供商 Gett 注入 3 亿美元的战略投资。在获得大众集团投资之 前,Gett 的核心优势在于用以预测客户按需出行需求的精确算法,Gett 在全球 60 多个 城市开展业务,包括伦敦,莫斯科和纽约。与大众集团的合作使 Gett 扩张至德国和欧 洲其他城市。2019 年,Gett 已扩张至全球 120 多个城市,在欧洲排名第一,但仍处于 与直接竞争对手 uber 的激烈对抗中。

通过 Gett 进入网约车市场后,大众集团随即设立出行服务公司 MOIA,从而奠定其向 出行服务提供商转变的基础。2018 年 MOIA 在汉堡投放定制的 MOIA 纯电动汽车,提 供拼车服务,从而缩小出租车和公共交通工具之间的差距。定制纯电动车由大众商用车 和大众 Osnabrück 共同开发,最多可搭载六位乘客,续航里程超过 300 公里,可在约 30 分钟内充电至 80%。除了定制汽车之外,该业务还包括一个客户应用程序,乘客可 以使用该应用程序预订并支付 MOIA 费用。该应用程序显示可用车辆及费用信息,通过 算法将具有相似目的地的乘客组合在一起。

2019 年, 大众汽车 品牌在“We Share”子品牌下推出纯电动汽车分时租赁服务。初期 大众汽车品牌在柏林投放 1500 辆 e-Golf 与 500 辆 e-up!,2020 年其大众 ID 系列车型 将成为主要车型,2020 年春季 WeShare 将在汉堡启动,该项业务未来将扩展至欧洲和 北美的其他城市。大众汽车与 Schwarz 集团公司合作保障其共享车队的运营。大众汽车与 Schwarz 集团旗下的 Lidl 和 Kaufland 超市连锁店建立战略伙伴关系,在 60 家 Lidl 和 10 家 Kaufland 为电动汽车安装 140 个公共充电站,在特定时间内为 WeShare 车队 充电,提高充电站的使用率。可以预见“We Share”电动汽车分时租赁服务将配合大众 ID 系列纯电动车上市助力大众获得更多电动汽车市场份额。

保时捷推出共享出行项目 Porsche Host。保时捷与初创公司 Turo 合作开发汽车共享 项目,通过 Turo 应用程序和网站,洛杉矶和旧金山的保时捷客户可以将私人拥有的车 辆租用给其他人,为保时捷爱好者提供驾驶体验。保时捷希望通过该项目能够开发出新 的出行服务和商业模式。

三、投资策略

在集团战略布局上:大众提出 TOGETHER 2025 战略,多项措施已落实到位, TOGETHER 2025+战略适应快速变化的汽车工业,继续推进大众转型。大众在运营方 面贯彻数字化改革,在工业4.0时代向数字化企业转型。平台化战略构造大众核心优势, 大众在原有MQB生产平台的基础上开发专为大规模生产电动汽车而设计的专属纯电动 模块化平台 MEB,有望快速落地扩张,显著降低电动汽车生产成本,推动电动汽车渗 透大众市场。大众非常重视亚太地区的扩张,在中国市场瞄准 SUV 和入门级市场,在 印度提出印度 2.0 计划大力发展当地的汽车业务。

新业务布局:在电动汽车领域,大众汽车集团汽车电气化计划全面加速,在电池领域树 立核心优势,各品牌加速推出电动汽车新车型。在智能互联领域, 大众汽车 正在整合内 外部资源开发“两云”,预期未来将使大众集团整体受益,各品牌在智能互联领域均纵 深扩展。在自动驾驶领域,奥迪品牌作为该领域的开拓者设立自动驾驶技术子公司,为 整个集团的品牌和车辆开发自动驾驶技术,推出第一款 3 级自动驾驶量产车奥迪 A8, 从而在自动驾驶领域获得领先地位。在共享出行领域,大众布局节奏加快,投资以色列 网约车应用程序 Gett,设立出行服务公司 MOIA,推出纯电动汽车分时租赁服务。

我们认为,大众集团战略明晰,转型到位,在电动汽车和自动驾驶等领域处在行业领先 地位,有望推动汽车工业变革。

(报告来源:招商证券)

获取报告请登陆未来智库 www.vzkoo.com 。