文|财经无忌 萧田

临危受命执掌杉杉股份(600884.SH)的“企二代”不出意料的没有经受起市场考验。

去年,杉杉股份创始人郑永刚意外去世,其子郑驹肩负起领导这家企业的重任。可郑驹不仅要面对后妈周婷的诉讼挑战,更要直面公司业绩下滑的严峻考验,接班之路远比想象中的艰难。

作为昔日服装业一哥,杉杉股份在郑永刚的带领下以多次成功跨界转型著称,并形成“负极材料+偏光片”的双主营业务格局。这彰显了郑永刚敏锐的市场洞察力和长远的战略眼光。

但实际上经过多年经营,杉杉股份虽管拥有了雄厚的实力,却并不意味着这艘大船前路一帆风顺——

比如在负极材料领域上,杉杉股份需要面临产能扩张和价格下行的双重压力;在偏光片业务上,杉杉股份正处于从LCD到OLED偏光片迭代的关键节点。郑永刚留给郑驹的棋盘,郑驹一旦下错,很有可能一步错,步步错。

面对市场竞争加剧、需求疲软等不利因素,新舵手又如何带领公司强化内功,以应对行业周期性调整带来的挑战。这已经是当下最棘手的问题。

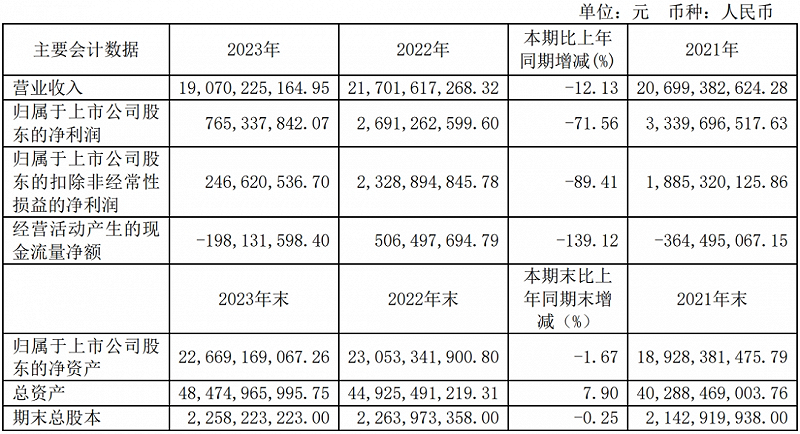

不久前公布的2023年公司财报显示,去年,杉杉股份实现营业收入190.70亿元,同比下降12.13%;归母净利润7.65亿元,同比下降71.56%。扣非净利润仅有2.19亿元,同比大降超过90%。

营业总收入、净利润和扣非净利润均出现下降。显然,郑驹的首份年度成绩单,难以让投资者满意。

业绩下滑的原因可以用三个关键词来概括:产能过剩、价格战和去库存。

杉杉股份的第一主营业务是锂电池负极材料,处于整个锂电池产业链的中游制造环节。而2023年的业绩变脸就跟整个锂电池产业不景气有关。

锂电池产业链大致可以分为上游钴、锂原材料环节,中游锂电池制造环节,下游整车制造等应用环节。一般而言,上游资源属性较强;中游强调技术壁垒,同时强调与下游优质客户的协同绑定。

2023年到2024年第一季度,新能源车企价格战此起彼伏,但销量提升抵消了部分影响,终端新能源车企和动力电池厂商仍实现了营业收入和利润的正增长。然而,锂电材料厂商则全军覆没,没有一家在2023年实现利润增长,营收也全部同比下降。

一个重要的原因就是锂电池上中游的产能过剩。

受益于政策行业预期,2021年-2022年锂电产业链中上游厂商大幅扩张产能。庞大的新增产能经过三年左右的建设终于在23-24年集中释放,由此造成了锂电产业链中上游严重的供给过剩。

一个魔幻的现象是,虽然2023年,国内的新能源汽车销量达到949.5万辆,同比增长37.9%。但国内锂电厂商的产能利用率却反而下降了20个百分点,甚至低于50%。

而作为一条生态链上的锂电材料厂商,情况更为严重。

根据摩根大通的数据,隔膜厂商的产能利用率大幅下降近30个百分点至50%。电解液厂商的产能利用率也下降超过20个百分点,低于30%。

如此一来造成结果是,中下游厂商为节省成本,持续向上游厂商传导定价压力,导致材料售价下降幅度大于出货量增长幅度。

在新能源汽车市场价格战的大背景下,上游锂电材料企业的行业地位和议价权被削弱,面临现金转换周期延长、库存周转率和应收账款天数增加的困扰。

这也可以解释,为何同为新能源汽车产业链上的龙头企业,比亚迪、宁德时代等尚且能凭借高品质电池产品,与众多终端新能源车企紧密合作需求量稳定实现盈利,但作为供应商的杉杉股份们,却难以摆脱业绩大幅下滑的噩运。

尤为一提的是,虽然我国锂电池的负极材料出货量已经达到了全球的70%以上,但在产业格局上,市场并没有形成明显的龙头效应。

数据显示,负极材料虽然形成了“三大五小”的竞争格局,但TOP3企业中贝特瑞、杉杉股份和璞泰来的市占率差距并不大,因此也进一步削弱了头部企业在下游客户面前的话语权。

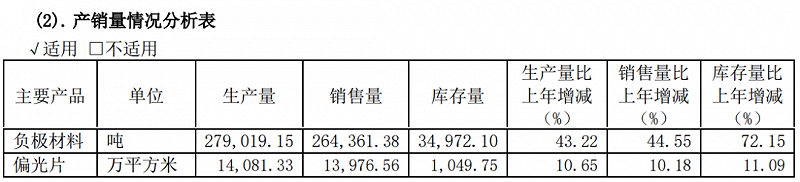

财报证实了这一点。2023年,杉杉股份销售负极材料26.44万吨,同比增长44.55%;该板块业务收入却同比下滑9.82%至72.67亿元,业务毛利率更是大降10.36个百分点至11.77%。

杉杉股份的另一则主营业务就是偏光片。偏光片是下游液晶LCD面板非常重要的原材料。但遗憾的是,偏光片业务也逃脱不了前面提到的三个关键词。

自从2021年下半年开始,以TV面板为代表的大尺寸面板供需发生变化,面板行业自此进入到了新一轮的面板周期。在此期间,行业严重的产能过剩,让液晶面板价格一路下跌,直到去年开始面板厂商有意调整稼动率,通过以需定产、高端化和大屏化等方式稳住了面板价格。

不过,历经2023年一年的动态控产,作为面板下游如京东方、TCL科技等面板巨头们交出了一份向好成绩单,杉杉股份再次陪跑。

财报显示,2023年,公司偏光片业务销量同比增长10.18%,大尺寸偏光片份额由上年的30%提升至33%(按出货面积),继续保持全球第一。LCD电视用偏光片、LCD显示器用偏光片市场份额均排名全球第一。同样,公司偏光片业务也面临着销量增长,收入下降,盈利能力大幅下滑的窘境。

2024年开局,杉杉股份经营表现仍旧不太理想。一季度,营业收入同比下滑15.67%,归母净利润更是由盈转亏,亏损7328万元。截止到5月22日,杉杉股份只有11.16元/股,市值不足300亿。

在杉杉控股发布的讣告,对创始人郑永刚有着极高的评价:创立杉杉34年来,以极具前瞻性的眼光和果敢的胆略,引领杉杉成为中国服装业第一家上市公司,部署企业战略转型和多元化布局,先后在时尚产业、锂电新能源材料、光学显示材料等领域成就斐然。

回顾郑永刚的一生,对于杉杉而言,从“服装大王”到“锂电材料大佬”“偏光片大佬”,今天的杉杉股份能取得如此成绩,确实需要极具前瞻性的眼光和果敢的胆略。

而在财经无忌看来,杉杉股份之所以能够两次成功转型到非服装行业,要归因于郑永刚的“借力打力”。

实际上,称呼郑永刚是“服装大佬”并不为过。他的前半生就是从一个外贸公司的货车司机一步一步成为了鄞县棉纺厂当厂长,并由此创办了杉杉品牌,专攻西服市场。

随后的7年时间里,郑永刚成功推动一家传统制衣厂品牌化转型,至1996年,杉杉股份成功上市,成为中国服装行业第一家上市公司。

郑永刚的第一次借力,借的是辽宁鞍山热能研究院的力。

“我们当时就意识到,杉杉西服想一直独领风骚,长期成为国人的‘国服’的可能性不大。所以1999年,我们开始研究企业转型。”正因为如此,郑永刚盯上了新能源新材料。

也是在这一年,前者的负极材料课题由于科研经费不够,无法完成,杉杉股份与鞍山热能研究院合资成立了“上海杉杉科技有限公司”。带资入股的郑永刚,由此踏入锂电负极材料行业。

彼时更大的背景是,负极材料分为碳材料和非碳材料两类。早期的负极材料市场,应用程度比较高的是碳材料中的中间相碳微球,其制备而成的锂电池,被广泛应用于照相机、随身听等产品。辽宁鞍山热能研究院碳素研究所,在1997年成功研发出中间相碳微球,这种微米级的球形炭材料,成为杉杉逆天改命的突破口。

负极材料刚刚推向市场的时候,价格高达37万元一吨,这样的价格,应用市场很难打开。郑永刚的杉杉股份此后八年里,都是经营持续亏损。这对一般人而言无益于背负了巨大的压力,但郑永刚不仅承受住了,还因为对这一业务的笃定和坚持最终等来了智能手机时代的风口。

郑永刚说,“苹果手机开始向全球招聘供应商的时候,我们作为中国的材料企业,被认定为它的供应商。”智能手机的出现推动了整个3C行业的变革,锂电池也因此得到大面积使用。郑永刚的团队也成为中国首个将锂电池从生产到销售产业化、规模化、市场化的企业。

而在新能源汽车发展大势下,杉杉股份的锂电业务快速扩张。到2013年,杉杉的锂电收入全面超过服装业务。

后来,杉杉持续大量地投入研发经费,通过不断研发,实现技术迭代,同时不断降低成本。随着新能源时代全面到来,终于迎来产业大爆发。

郑永刚的第二次借力,借的是LG的力。

2021年,杉杉股份以53亿元代价,收购LG化学偏光片业务七成股权,并借此成立杉金光电,一跃成为全球偏光片龙头企业。

偏光片是液晶面板的关键材料之一,被誉为光学行业的芯片,是新型显示产品的核心技术之一,长期以来为日韩少数几家企业把控。

而LG之所以要出售这个业务同样有着一个更大的背景,过去20多年,日韩面板厂商一直都是液晶面板LCD引领者,直到“全球双雄”京东方和TCL科技通过产能和规模优势将前者挤出了市场,三星、LG、索尼等不得不推出了更高端的OLED显示技术,试图再次引领全球面板行业。

从LCD到OLED的技术变革之路上,日韩企业纷纷剥离关于LCD相关业务。TCL科技旗下全资子公司TCL华星就有三星LCD时期的影子。

“偏光片这个产业不是我主动要转型的,不是我主动要去干的,是被动让我干成的事。”郑永刚坦言,虽然当时是为了希望让杉杉股份焕发出更蓬勃的生命力,但这一标的确实给杉杉股份后来带来了巨大收益。

两次成功转型,郑永刚从一开始就没有拘泥于服装业,也没有困囿于对技术的细节,而是从大势上把握,借一次力打一次力,这才有了杉杉的成功。

现在,郑永刚留下的无论是物质上的还是精神上遗产,能否被很好的继承,都是对新接班人郑驹一次极大的考验。

梳理郑驹的出场,其在投资领域动作很多。2015年,他出资45%设立了青杉股权,入股创魅科技、韬朴文化等企业;2016年成立了杉岩股权,郑驹任董事长和法定代表人。

2018年2月,郑驹出任杉杉集团控股股东杉杉控股的法定代表人及董事长。2019年9月,郑驹出任杉杉集团董事、副总经理(副总裁),后于2020年1月升任杉杉集团总经理(总裁)。

有意思的是,早在2007年郑永刚就想退居幕后,13年后,时年62岁的郑永刚却又再度出山,执掌杉杉股份。当时给出的解释是,当年杉杉股份业绩出现下降,净利润约1.38亿元,同比下降48.85%,原因是非核心业务充电桩、储能、服装等亏损同比大幅增加。

这对外界来说,显然是不好的信号。

至少说明了郑驹的接棒工作可能没有令郑永刚满意,或者说还有提升的空间。

更为关键的是,郑永刚溘然离世过后,如今的杉杉股份的前途是却是不明的。

比如正在经历底部周期的锂电池负极材料业务,除了上述原因在外,相比新能源车企和动力电池厂商,锂电材料厂商对政府补助的依赖度更高。2023年,锂电产业链的公司获得的政府补助金额占净利润的百分比有所增加,但锂电材料厂商的增长幅度明显高于中下游公司。

以龙头公司宁德时代为例,2023年的政府补助金额占比从8.8%增长到13%;而璞泰来、杉杉股份和容百科技等锂电材料厂商的政府补助金额占比提升幅度均在10%以上。

随着未来国内新能源汽车行业相关补贴的进一步退坡,主营业务盈利能力本就下滑的锂电材料厂商们,可能面临净利润水平继续萎缩的困境。

这带来的后果是,在新能源汽车市场的激烈竞争和价格战的双重夹击下,锂电中上游厂商正站在行业的十字路口,如何突破重围、寻找新的增长点,将是不得不面对的问题。

而在这场锂电行业的大洗牌中,既需要郑驹为杉杉股份拿出进一步降本增效的方案,通过规模优势确立自身竞争力。同时,又需要在新技术迭代,比如硅基负极等新技术上,加大突破力度。

再比如在面板行业底部的偏光片业务上,过去的杉杉股份在LCD偏光片上有一定优势,但当前OLED取代LCD已是大势所趋,唯有提前进行产业布局,跟上大势,才能掌握先发优势。

杉杉股份虽然在2023年年报中明确表示,在OLED偏光片方面,公司针对大尺寸和中小尺寸两种应用方向同时开发。但从目前来看这一业务布局既说不上晚,也提不上早。行业后来者可是对杉杉股份的市场份额一直虎视眈眈。

从更大的视角来看,无论是从服装行业到锂电池行业,还是后来新进入的偏光片领域,当初郑永刚选择转型的原因是看到了旧行业的增长瓶颈和看中了新行业的成长预期。

对于郑驹来说,选择在原有的领域里精耕细作,还是继续转型开辟出一条新路来,某种层面上来说,无论迈出哪一步都直接关系到郑驹和杉杉股份的未来。